海纳百川作为一家资产管理公司,不仅致力于产生自身的利润,还通过其创始人林宇川的领导和战略布局,展现了其正规与专业性。林宇川凭借其丰富的华尔街投行高管经验,以及对国际资本市场的深入了解,为海纳百川的发展奠定了坚实的基础。他曾任职于摩根大通等知名金融机构,并参与多个重大跨境并购项目,这些经验都使他在金融领域积累了丰富的知识和资源。

大家都知道全球的股市和金融市场近期的加息周期动态,今天下午借着这个机,分析一下美联储进入降息周期对于A股究竟是利好还是利空,我们需要做好哪方面的准备,应对这次降息带来的机遇和风险。

美国降息周期开启,准备好了么?

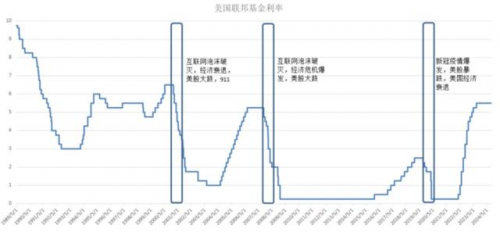

回顾过去6次降息周期,降息25bp为正常情况,只有经济出现危机且美股大跌的情况下才会降息50bp;而发生短时间大幅降息的条件是:出现经济衰退、美股大跌、爆发黑天鹅事件。

在8月24日的杰克逊霍尔会议上,美联储主席鲍威尔讲话称“现在是政策调整的时候(the time has come for policy to adjust)”, 但“降息的时点和速度将取决于即将公布的数据、变化前景以及风险平衡”。至此,市场对降息时间点的各种猜测尘埃落定,首次降息时间被确定为今年9月18日。降息周期即将开启,但降息节奏以及幅度仍然存在巨大不确定性。

盲人摸象 跟2019年降息情况对比

美联储上次降息周期开始时间点是2019年7月31日(降息25bp),随后在9月份和10月份的两次会议上又分别降息25bp,2019年下半年累计降息75bp。而现在市场预期今年9月、11月和12月的三次会议均将降息,年内累计降息4次(共100bp),情况似乎跟2019年较为相似。

从数据可以看到,目前虽然劳动力市场降温,但5、6和7月三个月平均新增就业人数达到19.7万(这里只考虑初值),高于2019年的15.4万。但失业率明显高于2019年,并且失业率有进一步上升的趋势。通胀数据来看,目前环比数据跟2019年相似,但同比更高。经济景气指数来看,当前PMI数据大幅低于2019年同期。

鲍威尔在讲话中称,“相较于疫情期间,通货膨胀已经显著下降(declined significantly)、劳动力市场不再过热(no longer overheated)、供应限制正常化(normalized)”。上面数据,也说明了这点,可以确定9月份美联储开始降息。

降息预期过了么?

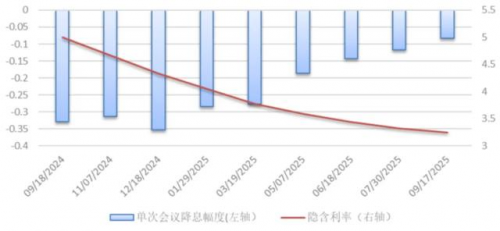

根据利率期货市场的定价,当前市场预期今年美联储累计降息4次,合计100bp,其中9月、11月和12月均是大约33bp的降息预期。未来一年累计降息200bp,也就是明年前三个季度还将降息100bp。

针对目前的降息预期,我们不禁要问两个问题:

问题1:今年9月份可能降息50bp么?

回顾过去6次降息周期,对于首次降息幅度,其中两次50bp,三次25bp,一次13bp。降息25bp为正常情况,只有经济出现危机,并且美股大跌的情况下才会降息50bp。

前美国劳动力市场降温,通胀回落,但远没有出现经济衰退或者危机爆发的地步。8月份美国银行投资经理人调查报告显示,投资者对经济软着陆和不着陆的占比高达87%。美股虽然中途有回调,但整体表现强势。截至到8月底,道琼斯工业指数、纳斯达克指数和标普500指数今年累计上涨幅度分别是10.28%、18%和18.42%。由此,我们判断今年9月份首次降息幅度大概率是25bp。

问题2:未来一年会降息200bp么?

最近的三次降息周期,均出现首次降息后一年时间降息超过200bp的情况。仔细观察可以发现,短时间大幅降息的条件是:1.出现经济衰退;2.美股大跌;3.爆发黑天鹅事件(2001年“911事件”,2008年雷曼倒闭和2020年的新冠疫情)。并且是降息周期开始几个月后,才爆发黑天鹅事件,导致降息步伐加快。

前美联储降息,是预防性降息,并不是危机爆发后的紧急应对措施,这跟1995年和2019年情况较为类似。1995年降息周期开始后,累计降息了3次,共75bp就宣告降息周期结束。2019年也是降息3次,共75bp。只不过2020年3月份,新冠疫情爆发,美联储才紧急降息150bp。

那么这次降息情况到底是1995年情况,还是2019年情况呢?其实都有可能,关键看后面是否有危机爆发。具体情况跟鲍威尔说的那样,未来货币政策调整情况取决于公布的数据、变化前景以及风险平衡。我们预计今年年内美联储降息3次(每次会议25bp),明年上半年再降息2到3次。但市场总会有意外,一旦爆发黑天鹅事件,导致美国经济出现衰退,目前利率较高,降息的空间很大。

那么这次降息情况到底是1995年情况,还是2019年情况呢?其实都有可能,关键看后面是否有危机爆发。具体情况跟鲍威尔说的那样,未来货币政策调整情况取决于公布的数据、变化前景以及风险平衡。我们预计今年年内美联储降息3次(每次会议25bp),明年上半年再降息2到3次。但市场总会有意外,一旦爆发黑天鹅事件,导致美国经济出现衰退,目前利率较高,降息的空间很大。

后面市场依然会对降息预期反复调整,美债利率不会一路下行,大幅来回震荡才是常态。

从最近的几次美元降息预期交易来看,美联储货币政策调整对A股市场短期影响有限。包括日元套息平仓的过程中,A股低估值洼地避风港的作用不明显。如果认为美联储货币政策已经进入降息周期,那么多A股中长期来说可能是重大利好。如果认为美联储的预防式降息到降息周期还有距离,那么可能是一般性利好,后续仍需要进一步观察。如果国内经济基本面景气度同海外市场拉开身位优势,那么美联储是否降息并不重要。

继今年1月份之后,A股市场再次跌破了2800点关口。上一次A股跌破2800点之后,市场继续加速下跌,并在2月初探底至2635点才止跌企稳。

时隔半年,A股再次跌破2800点。虽然收盘时勉强收在2800点之上,但仍未算真正的企稳。如果没有重要利好推动,市场可能还会再次考验2800点的支撑有效性。

这一次A股市场的下跌走势,基本上呈现出缩量下跌的走势。量价齐跌,一般代表着下跌中继的信号。即使之后有反弹,但后市仍有继续探底的风险。什么时候市场开始出现放量下跌或者量价齐升的状态,那么市场可能才会出现阶段性企稳的迹象。

今年年初的股市下跌,更多体现在非理性下跌的走势。市场接连失守2900、2800和2700点关口,随后政策面频吹暖风,加上大资金的进场护盘,才加快了股市见底的步伐。

与今年初的非理性下跌走势不同,这一次的下跌行情,不仅没有成交量的显著放大,而且期间还没有实质性的利好政策出台,空头大举发力,多头毫无还击的力量。

在这一轮下跌行情中,从公开数据中,国家队资金成为护盘的主力。截至二季度末,汇金、汇金资管和证金公司持有A股市值高达30664亿元,较上年末增加了3771亿元。

从这一轮国家队资金的买入情况来看,重仓的对象主要是国有大行。在工行、中行和农行的前十大股东名单中,也看到了汇金、证金的身影。

这一轮股市调整,国有大行起到了市场护盘的影响作用。今年以来,六大行平均涨幅在30%左右,但对市场的提振影响却相当有限。

根据历史表现,美联储降息的前三个月和后三个月A股均有积极表现。2000年和2007年的美联储降息面临国内经济基本面较强,地产销售增速和PMI处于高位,A股有强势表现;而2019年的美联储降息国内经济受贸易影响偏弱,PMI低于荣枯线并且地产销售增速为负,A股有正面表现但相对美股更弱。

长线来看美联储降息周期的到来是有利于国内经济回暖的,投资者对未来预期投资信心大增,也更有利于A股量价齐升。

我们的生在了这个风险与机遇并存的年代,对大部分的股民来说他们遭遇风险的可能性远大于遇到机遇,在海纳百川你们不需要有这种担心,我们要实现的是长期稳定的盈利,这需要一流的眼光和能力,坚定你们的选择,在别人恐惧时勇敢,和时间做朋友,勇敢的人先享受世界,怯懦的人永远活在他们制造的恐惧中.

06-27 来源:本站

06-27 来源:本站

06-27 来源:本站

06-27 来源:本站

06-27 来源:本站

06-27 来源:本站

06-27 来源:本站

发表回复